10年間で最大200万円

の住宅ローン控除

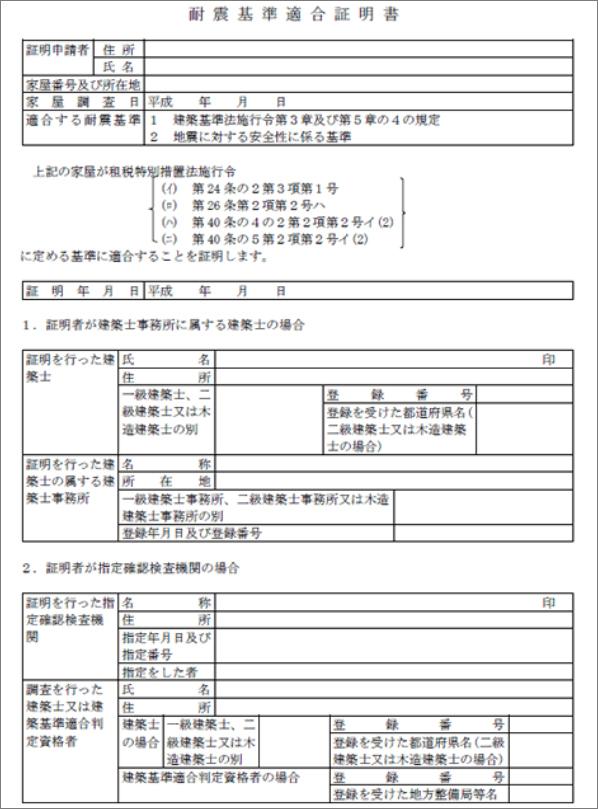

耐震基準適合証明書は、建物が耐震基準を満たしていることを証明する書類です。

耐震基準適合証明書は、建物が耐震基準を満たしていることを証明する書類です。

指定性能評価機関などのほか、建築士事務所登録を行っている事務所に所属する建築士でも発行できるものです。申請のひな形は国土交通省に公開されています。

詳しくはこちらをクリック

それでは新耐震基準に適合するとは具体的にどういう状況なのか説明します。耐震診断を実施すると、当該建物の上部構造評点という点数が算出され、上部構造評点に応じて4段階で判定されます。上部構造評点1.0以上の状態が新耐震基準に適合する住宅ということになります。

ちなみに、木耐協がこれまで実施した耐震診断結果を分析すると、1981年(昭和56年)5月31日以前の建物の場合、8割以上が1.0を下回る結果となっており、耐震基準適合証明書を発行するためには補強工事が必要となります。

耐震基準を満たしている「耐震基準適合証明書」付きの物件を取得すると、住宅ローン減税だけでなく登録免許税や不動産取得税が減額されるなど、様々なメリットがあります。

また、上部構造評点が1.0を超える住宅は固定資産税の減額や、地震保険の割引も受けられるようになります。

10年間で最大200万円

の住宅ローン控除

中古住宅購入時の

登録免許税が減税※1

中古住宅購入時の

不動産取得税が減税※2

土地:45,000円以上軽減※3

建物:建築年によって変動

| 居住年 | 控除対象 | 控除期間 | 控除率 | 最大控除額 |

|---|---|---|---|---|

| 平成26年 | 2,000万円 | 10年間 | 1.00% | 200万円 |

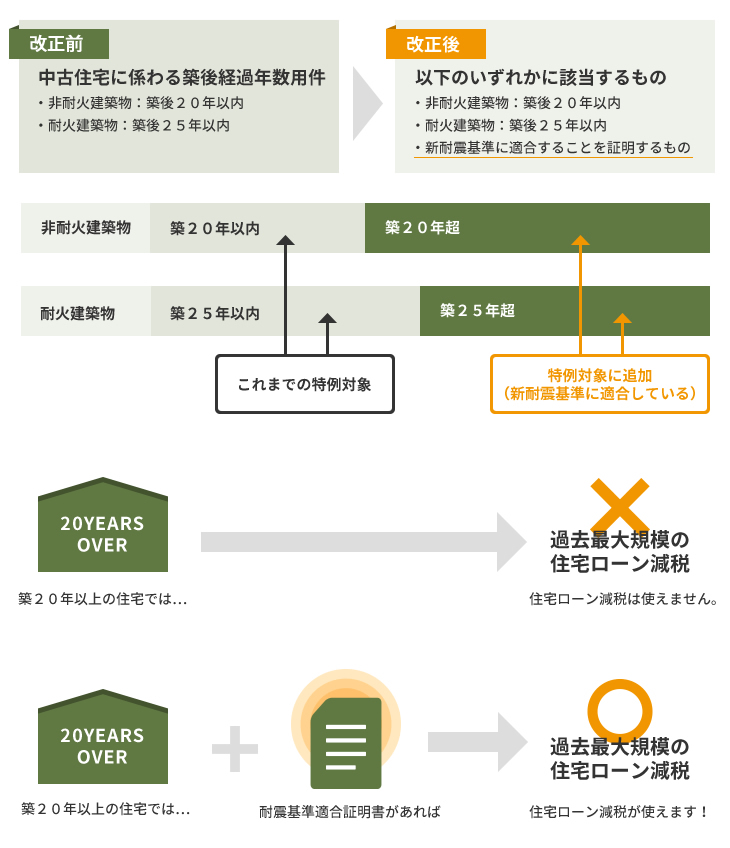

つまり、「耐震基準適合証明書」付きの物件を購入した場合であれば、築年数が古くても住宅ローン減税の対象となるのです。

(2022年1月1日より要件が緩和され、築年数要件が廃止され、新耐震基準に適合している住宅の用に供する家屋(登記簿上の建築日付が昭和57年1月1日以降の家屋)であれば、住宅ローン減税の対象となります)

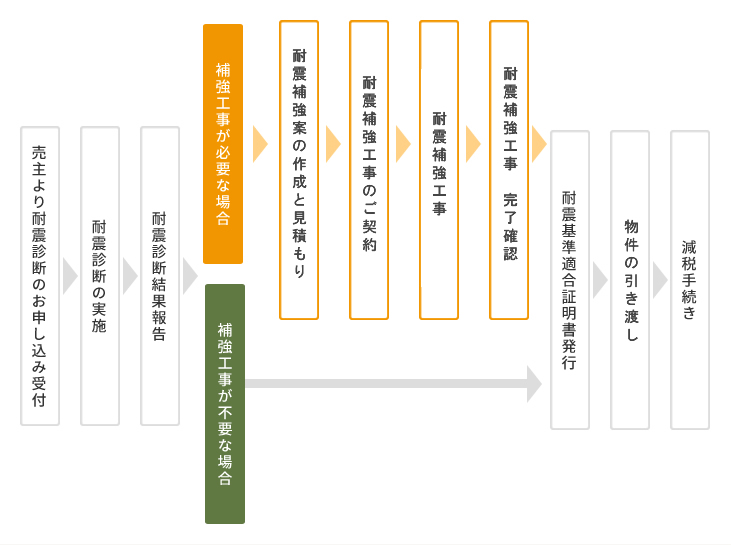

築20年を超える物件の取得を検討される場合、タイミングが重要となります。「耐震基準適合証明書」は売主に対して発行されたものでなければなりません。つまり、中古住宅を取得してしまった後に「耐震基準適合証明書」を取得しても住宅ローン減税は使えません。

売主が耐震補強を行った場合を除き、多くの場合で補強工事が必要となるため、物件取得には耐震診断や補強工事の期間を想定しておく必要があります。組合でも、お問い合わせいただいた時点ですでに手遅れというケースが多々ございます。

築年数が古い物件をリフォームして取得することを想定している場合は、耐震基準適合証明書に詳しい仲介事業者の選定が重要です。

登録免許税の軽減を受けようとする場合は、所有権移転登記前に市区町村より住宅家屋証明書を取得しておく必要があります。ただし、築後20年超の戸建てについて住宅家屋証明書の取得を申請する際には、市区町村窓口に耐震基準適合証明書を提出する事を要しますので、決済日に先立ち、あらかじめ耐震基準適合証明書を取得しておく必要があります。

不動産取得税については、昭和57年1月1日以降の築であれば耐震基準適合証明書は不要です。

| 土地 | 45,000円又は、敷地1m²当たりの価格×住宅の床面積の2倍(1戸につき200m²を限度)×3% |

|---|---|

| 建物 | 建築年によって変動 ※詳細は仲介業者にお問い合わせください。 |